摘要:

...

摘要:

... 作者:DONOVAN CHOY

翻译:白话区块链

再质押战争正在升温。挑战EigenLayer垄断地位的是由Lido支持的又一个新协议Symbiotic。这个***新加入者在协议设计和业务发展合作方面带来了竞争优势。在深入了解restaking领域的新竞争态势之前,我们需要首先了解现有体系中的关键风险。

1、Restaking当前遇到的问题

以下是当今再质押的运作方式:Bob将 ETH/stETH 存入像 Ether.Fi、Renzo 或 Swell 这样的流动性再质押协议,然后它们会将其委托给 EigenLayer 的节点运营者,这些节点运营者再用来保护一个或多个AVS,以此为 Bob 带来一些收益。

在现有的体系中存在一个复合风险,这在于其一刀切的性质。EigenLayer 的节点运营者管理着成千上万的资产,这些资产被用来验证多个 AVS。这意味着 Bob 无法对节点运营者所选择的 AVS 的风险管理有任何发言权。

可以肯定的是,Bob 可以尝试选择一个“更安全”的节点运营者,但这些运营者正在与数百个其他运营者进行激烈的竞争,所有人都希望获得你的再质押抵押品,并且都被激励去验证尽可能多的 AVS 以***大化你的收益。

这种竞争状态可能会导致一种没人想看到的糟糕结果:每个节点运营者都会保护他们认为万无一失的AVS。当该 AVS 遭到破坏并发生削减事件时,无论Bob选择哪个运营者,他都会受到影响。

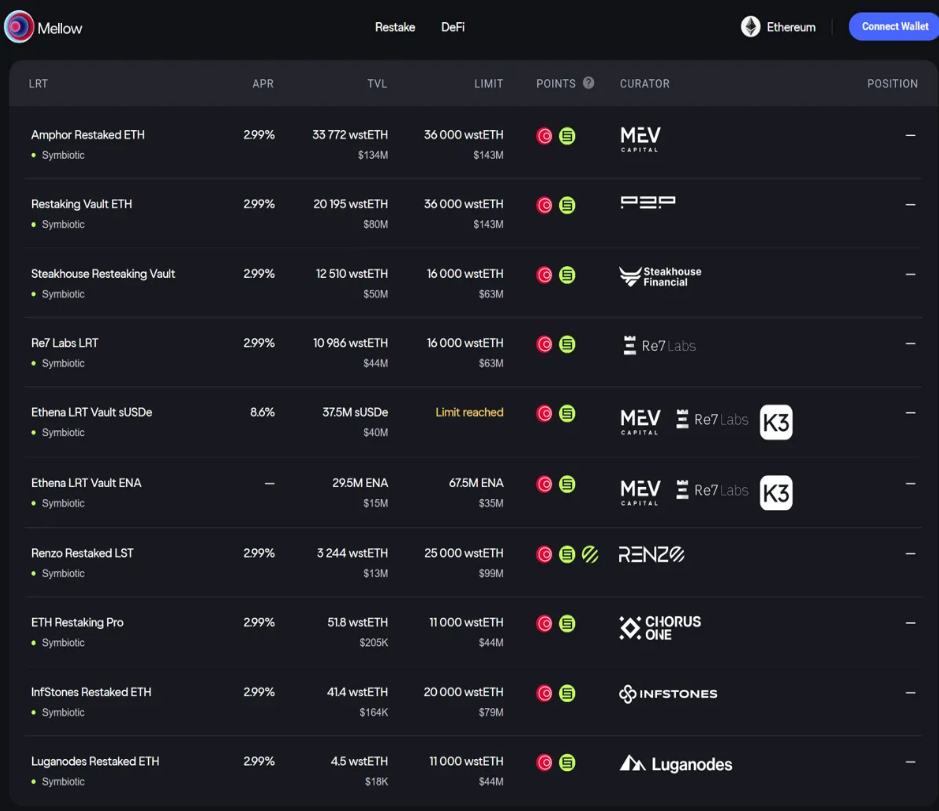

2、引入 Mellow Finance

Mellow 部分解决了这个问题。被称为“模块化 LRT”的 Mellow 是再质押堆栈中的一个中间件层,提供可定制的流动性再质押金库。有了 Mellow,任何人都可以成为自己的 Ether.Fi 或 Renzo,并启动自己的 LRT 金库。这些 Mellow 上的第三方“策展人”将完全控制接受哪些Restaking资产,用户可以根据自己的风险偏好进行选择并支付费用。

这是一个荒谬的例子:Alice 是一名狂热的 DOGE 爱好者,她正在寻找她的 DOGE 资产的收益。她在 Mellow 上看到一个名为 DOGE4LYFE 的金库。她将她的 DOGE 存入 DOGE4LYFE 金库,获得Restaking收益,向运营者支付少量费用,并获得一个名为 rstDOGE 的 LRT Token,她可以将其用作 DeFi 中的抵押品。目前这是不可能的,因为 EigenLayer 不允许 DOGE 上白名单。即使 Sreeram ***终接受了 DOGE,节点运营者面临的上述激励失衡问题仍然存在。

如果这听起来很熟悉,那是因为类似的服务已经在 DeFi 借代中由像 Morpho、Gearbox 这样的协议提供,或者像上一轮周期的 DeFi ***人士可能记得的 Rari 现在已弃用的 Fuse 协议。例如,Morpho 允许创建具有定制风险参数的借代金库。这使用户可以从具有独特风险特征的金库中借入资产,而不是从 Aave 上的单一风险池借入资产。在即将推出的 V4 升级中,Aave 也计划通过隔离借代池升级协议。

由于 Mellow 仅仅是一个中间件Restaking协议,其金库中的资产必须在某处进行Restaking。有趣的是,Mellow 选择与即将推出的Restaking协议 Symbiotic 而不是 EigenLayer 进行战略合作。Symbiotic 由 Lido 的风险投资部门 cyber•Fund 和 Paradigm 支持(后者也是 Lido 的支持者)。

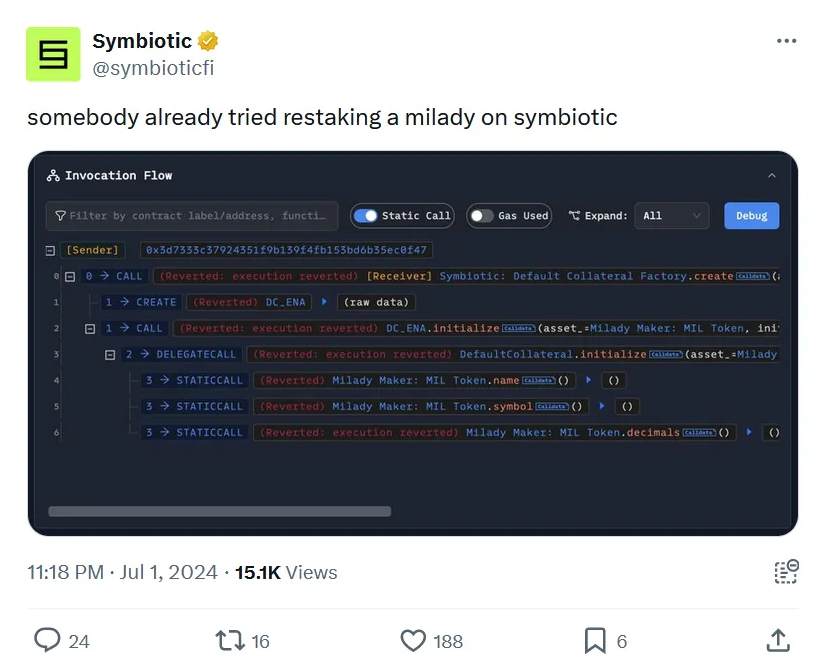

与 EigenLayer 或 Karak 不同,Symbiotic 允许任何 ERC-20 Token的多资产存款,使其成为迄今为止***无许可限制的协议。任何从 ETH 到***极端的 memecoin 都可以用作Restaking抵押品以保护 AVS。这可能会打开加密货币过度投机的闸门:想象一下,一个由Restaking DOGE 抵押品组成的 Mellow 金库来保护 Symbiotic 的 AVS。

3、Mellow x Symbiotic x Lido战略

尽管从技术上讲这一切都是可能的,但这忽略了 Mellow 产品模块化性质的重点,即允许由第三方金库策展人设计的无限再质押收益组合。在这里,Mellow 与 Symbiotic 集成的理由变得清晰,因为在其他Restaking协议(如 EigenLayer 或 Karak)上,资产仍然是受限的。

迄今为止,大量策展人已经加入 Mellow,开设了自己的 LRT 金库。不出所料,大多数策展人使用 stETH 作为质押抵押品,因为 Lido 与 Mellow 的深度合作(稍后会详细介绍)。

例外的是两个 Ethena 的金库,接受 sUSDe 和 ENA。是的,Mellow 成功地吸引了 Ethena——其*** sUSDe 金库已经满额。

Mellow 战略的***后一部分在于其参与***近宣布的“Lido 联盟”,这是一个与 Lido 项目对齐的官方公会。Mellow 通过直接从 Lido 获得 stETH 存款的通道受益,这也解释了为何它承诺为合作关系提供其 MLW Token供应的 10%(共100B)。另一方面,Lido 也因此受益,因为它希望从流动性Restaking竞争对手手中夺回 stETH 资本。自从在 2024 年 Restaking 元年爆发以来,由于流动性被从 LRT 竞争对手那里抽走,Lido 的增长已经停滞不前。

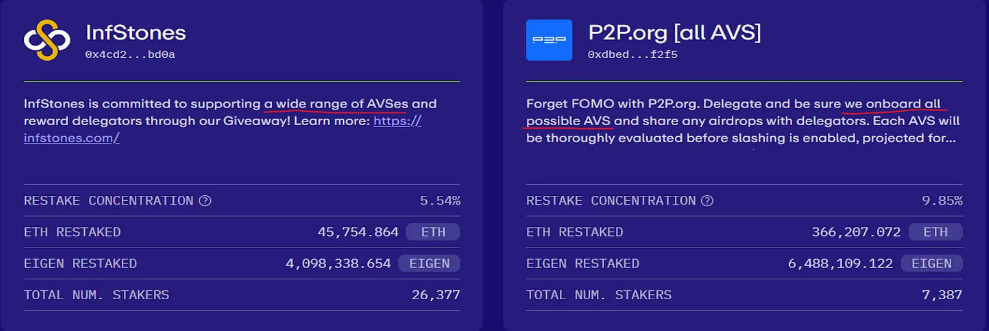

4、市场交易量

Symbiotic 相对于 EigenLayer 或 Karak 的竞争优势来自于与 Lido 的紧密集成。其理念是,Lido 的节点运营者可以通过 Mellow/Symbiotic 发布自己的 LRT,并在 Lido 生态系统内部化额外的 wstETH 收益层,从而为 Lido DAO 创造价值回报。

现在将 stETH 存入 Mellow 金库可以获得以下四层收益:

- stETH 年化收益率

- Mellow 积分

- Symbiotic 积分

- 当 AVS 在 Symbiotic 上线时的再质押年化收益率

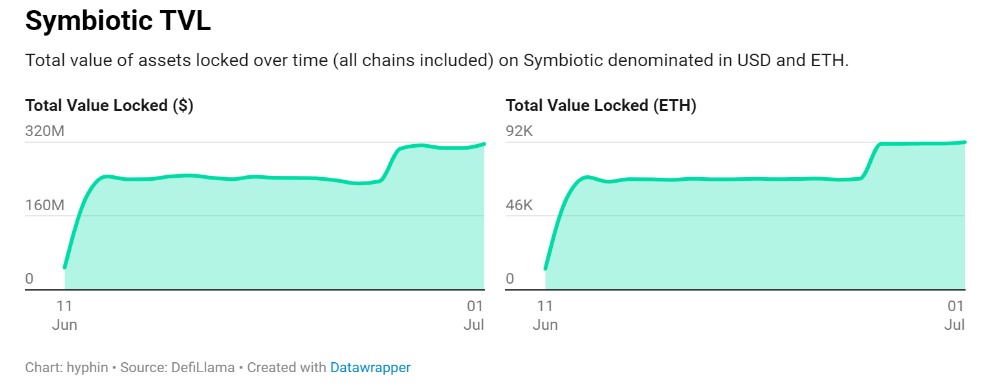

Symbiotic 开放存款仅仅两周,已经吸引了 3.16 亿美元的总锁仓价值。

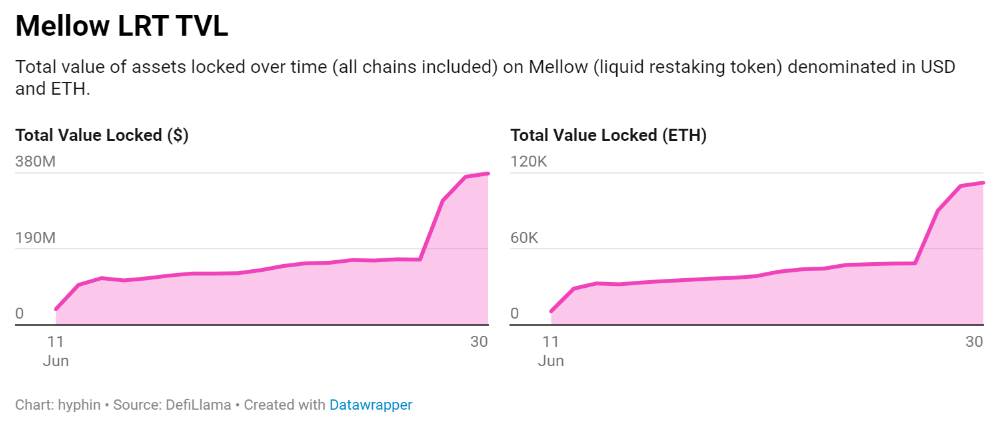

Mellow 另一方面,累计吸引了 374 美元的总锁仓价值(TVL)。这两者都还处于早期阶段,但这是 Lido 正在走向成功的积极信号。

截***6月20日,Pendle 上已经推出了四个 Mellow 池:

目前,这些池子只接受 Mellow 积分,直到 Symbiotic 的上限被提升为止。为了补偿,Mellow 正在奖励存款的积分翻三倍(相比直接在 Mellow 存款的 1.5 倍)。鉴于到期日期非常短,这些池子的流动性也相当低,所以如果你试图购买 YT,滑点会相当高。目前***优策略可能是选择 PT 固定收益,这些池子的年化收益率在 17% 到 19% 不等(按***高固定收益排序)。

(WEEX交易所官网:www.weex.com)5、Restaking领域概况

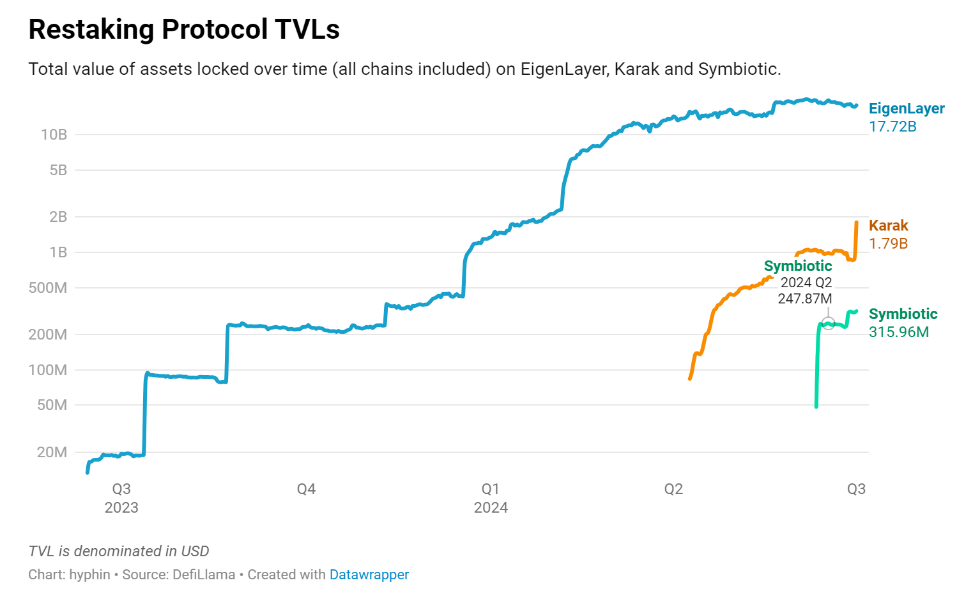

Restaking市场竞争变得复杂,让我们快速总结一下。截***今天,主要有三个Restaking平台。按总锁仓价值(TVL)排列,它们分别是 EigenLayer、Karak 和 Symbiotic。

所有三个Restaking平台都提供向 AVS 销售安全性的服务。由于以太坊的主导地位和深度流动性,stETH 成为 EigenLayer 明显的Staking选择。我们之前报道过的 Karak,已经将Restaking抵押品集合扩展到超越 ETH LSTs 的稳定币和 WBTC 抵押品。现在,Symbiotic 正在挑战极限,允许使用任何 ERC-20 抵押品。

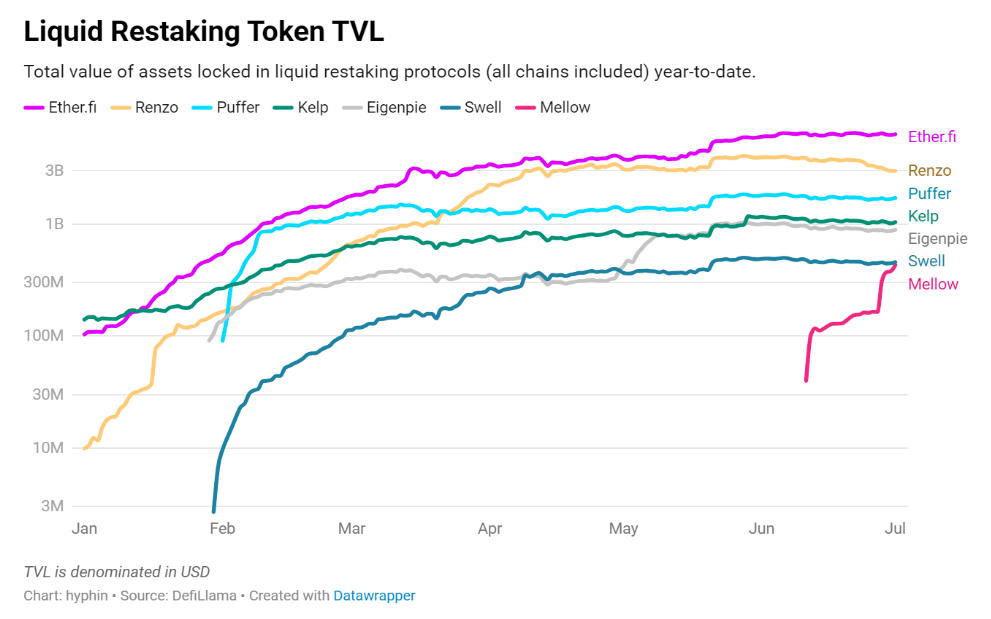

与此同时,Ether.Fi、Swell 和 Renzo 等 LRT 协议发现了机会,并开始通过各自的积分活动与 Lido 竞争抵押品。

Lido 在 DeFi 中享有 stETH 的主导地位,但***开始失去市场份额给 LRT 协议。对于 Lido 来说,简单的反应可能是将 stETH 从 LST 转变为 LRT 资产,但它选择将 stETH 保持为 LST,并在其内部培育自己的再质押生态系统。为此,Lido 正在支持 Symbiotic 和 Mellow,作为“Lido 联盟”的一部分,提供一个无许可、模块化的再质押产品。总结销售理念:

亲爱的项目方,不要等待 EigenLayer 对你的Token进行白名单认证,来到 Symbiotic,无需许可地启动你自己的 LRT。

亲爱的用户,不要再将你的 wstETH 存入 LRT 竞争对手,将其交给 Mellow,获得更好的风险调整后的回报。

6、小结

随着再质押领域竞争的加剧,以下是一些值得考虑的观点:

1)AVS需求和再质押平台的必要性

AVS需求量:目前,只有 EigenLayer 有活跃的 AVS。在约 533 万 ETH 的总锁仓价值(TVL)中,约有 2260 万 ETH 在 13 个 AVS 中进行再质押,假定的抵押率约为 4.24 倍。

再质押平台的数量是否必要:再质押平台的主要趋势是尽可能多地集成再质押资产。EigenLayer 的后期竞争者如 Karak 通过使用 WBTC 抵押品、稳定币和 Pendle PT 资产来实现差异化。Symbiotic 更进一步,允许使用任何 ERC-20 Token,但将资产策展交给第三方 Mellow 金库创建者。尽管 EigenLayer ***为严格,它在 TVL 方面仍保持巨大领先。是否允许非 ETH 资产用于链安全仍有待讨论。

2)LRT协议的前景

与 Symbiotic 的整合:没有什么能阻止它们同样与 Symbiotic 整合,实际上 Renzo 已经这样做了。Symbiotic 设计上尽可能无许可,LRT 协议没有理由忠于 EigenLayer,它们将希望在 Lido 再质押生态系统中占据一些市场份额,特别是在 Mellow 在这个二级市场中获得垄断地位之前。

竞争关系:Lido 的目标是重申 stETH 的主导地位,而 Symbiotic 和 Mellow 都是这个流动质押巨头支持的项目。这一目标与引入 eETH、ezETH、swETH 等到 Symbiotic 的策略根本上是矛盾的。Lido 如何在这之间平衡将会很有趣。

3)对***的影响

启动自己链的经济安全变得更容易:EigenLayer 使这一过程变得方便,但在 Mellow x Symbiotic 堆栈上的无许可金库使其变得更加容易。像 Ethena 这样的主要玩家已经宣布计划允许 sUSDe 和 ENA 在 Symbiotic 中进行再质押,以保护其即将推出的 Ethena 链,而不是期望 EigenLayer 或 Karak 将 ENA 列入再质押抵押品的白名单。

4)对 LidoDAO和 LDO Token持有者的影响

DAO收益:DAO 从所有 stETH 质押奖励中收取 5% 的费用,这些费用将在节点运营者、DAO 和保险基金之间分配。因此,在 Lido 中质押的 ETH 越多(而不是在 LRT 协议中),DAO 的收入就越多。然而,Lido 构建其自身再质押生态系统的努力并没有为 LDO Token带来明确的价值积累路径,LDO 仍然只是一个治理Token。

WEEX唯客交易所是全球交易深度***好的合约交易所之一,位居CMC交易所流动性排名前五,订单厚度、价差领先同行,微秒级撮合,零滑点、零插针,***大程度降低交易成本及流动性风险,让用户面对极端行情也能丝滑成交。

WEEX交易所宣布将于今夏上线其全球生态激励通证WEEX Token(WXT)。WXT被设计为WEEX交易所生态系统的基石,作为动态激励机制,主要用于激励WEEX交易平台社区的合作伙伴、贡献者、先驱和活跃成员。

WXT总供应量100亿枚,初始流通量39亿枚,WEEX交易平台投资者保护基金、WXT生态基金各持有15%,15%用于持币激励,5%面向代理、渠道等合作伙伴私募,其余50%将全部用于WEEX交易所生态激励,包括:团队激励(20%)、活动拉新(15%)、品牌建设/KOL合作(15%)。WEEX Token是一种实用型代币,规划了丰富的使用场景和赋能机制,包括:Launchpad、近10项持有者专属权益,以及回购销毁通缩机制等。

据悉,WXT仅开放代理、渠道等合作伙伴折扣认购,未来零售投资者可通过新用户注册、交易挖矿、参与平台活动等方式获得WXT奖励。

点此注册 WEEX 账户,领取 1050 USDT 新用户奖励

WEEX官网:weex.com

WXT专区:weex.com/wxt

你也可以在 CMC|Coingecko|非小号|X (Twitter)|中文 X (Twitter)|Youtube|Facebook|Linkedin|微博 上关注我们,***时间获取更多投资资讯和空投福利。

在线咨询:

WEEX华语社群:https://t.me/weex_group

WEEX英文社群:https://t.me/Weex_Global

还没有评论,来说两句吧...