摘要:

...

摘要:

... 作者:insights4.vc

编译:Felix, PANews

本文将介绍过去15年来区块链相关实体的风险投资动态演变,重点介绍一些公司向流动性投资的转变。在这些投资中,VC没有收购股权,而是收购了具有归属计划的代币。此外,将列出像a16z这样的***投资机构在加密领域进行***投资,如2013年4月他们投资了OpenCoin(后来的Ripple Labs)。

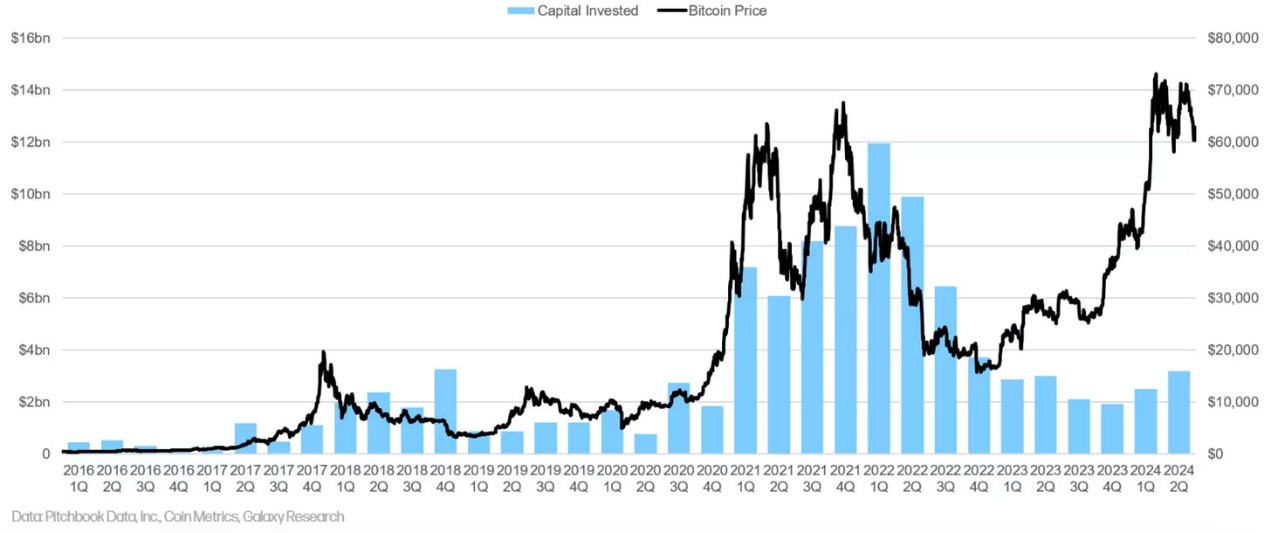

在比特币发展的早期,即2009年***2012年,风投对加密领域的兴趣不大。因此,本文将从2012年开始分析。同样值得注意的是,比特币价格与融资金额之间的长期相关性直到2023年才消失。

风险投资与比特币价格

2009 - 2018:比特币的***个10年以及VC开始在区块链领域投资

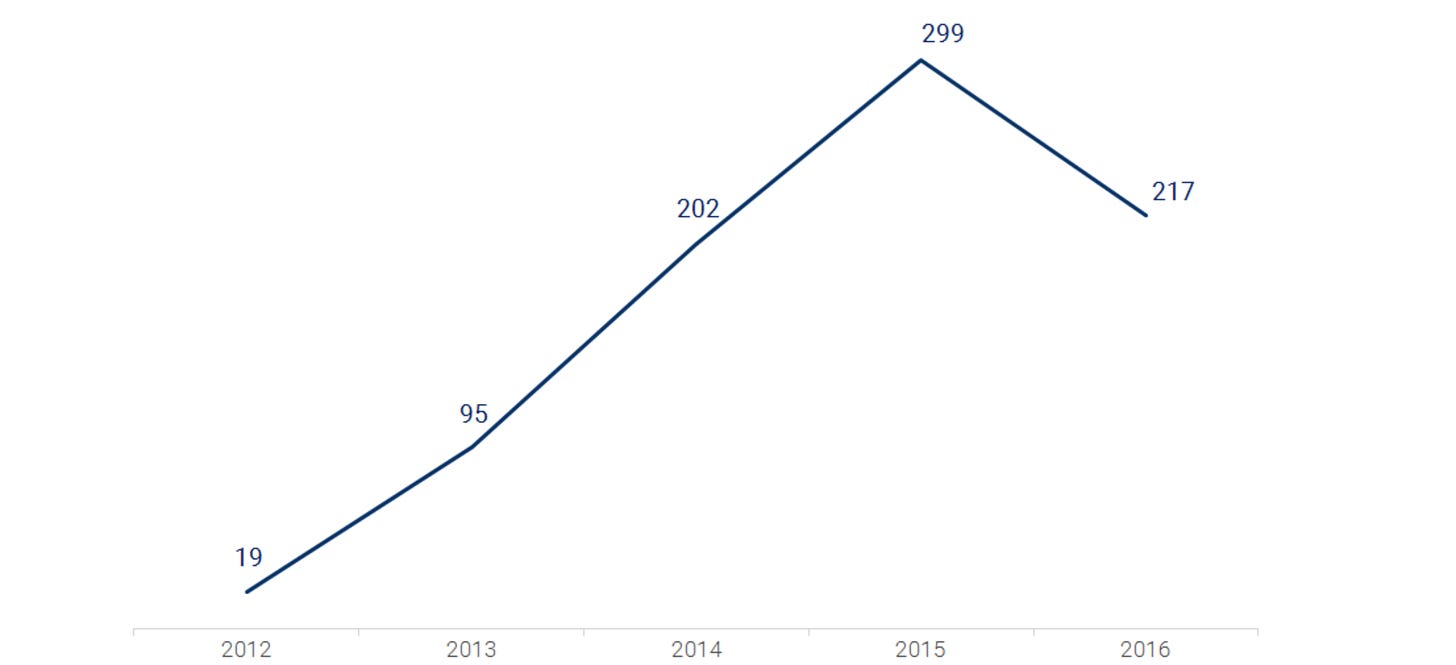

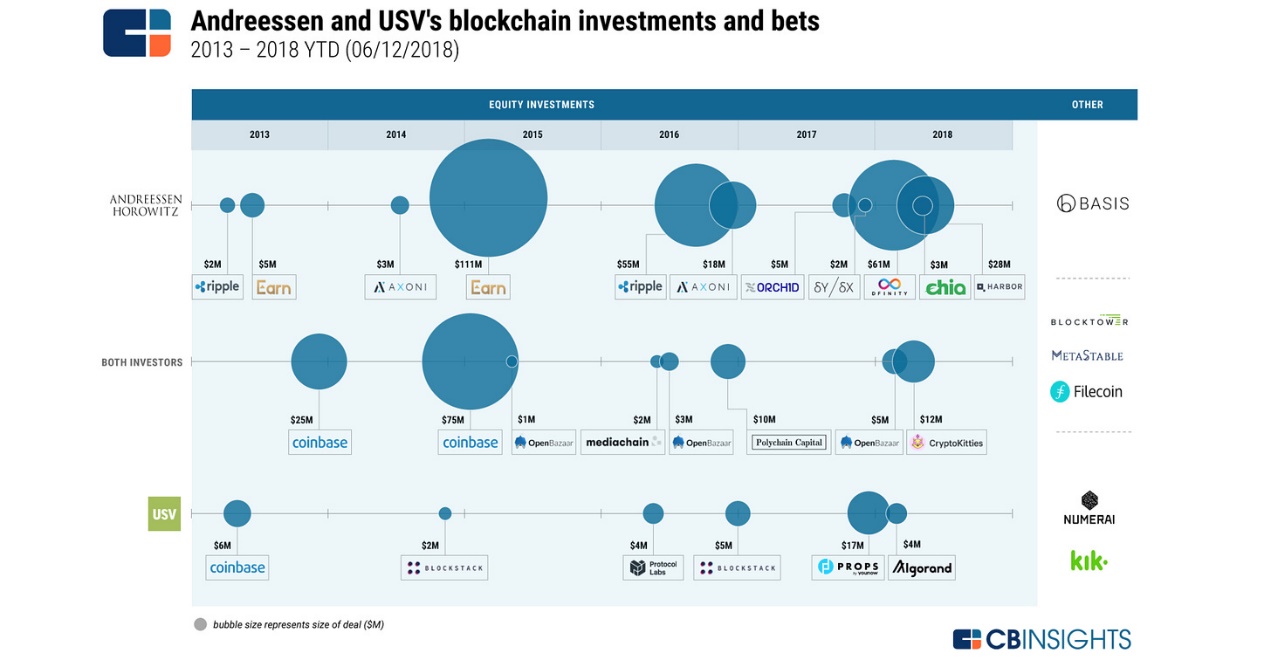

比特币和区块链独立投资者(CBINSIGHTS )

比特币和加密项目的风投格局在2010年代初开始形成。Fred Wilson领导的Union Square Ventures(USV)和Andreessen Horowitz(a16z)是***早投资区块链项目的公司之一,两家公司都在2013年投资了Coinbase。

Ribbit Capital由Meyer “Micky” Malka于2012年创立,专注于颠覆性金融技术,也是Coinbase等比特币相关公司的早期投资者。Boost VC由Adam Draper于2012年创立,***初是一家新兴技术的加速器和风投基金,包括比特币和区块链初创公司。Lightspeed Venture Partners于2013年投资了Blockchain.info(现为Blockchain.com)。

其他值得注意的早期基金包括Barry Silbert于2013年创立的Bitcoin Opportunity Corp,以及2013年将重点转向比特币和区块链的Pantera Capital。Blockchain Capital由Bart Stephens、Brad Stephens和Brock Pierce于2013年创立,是首批专注于区块链和加密货币投资的公司之一。

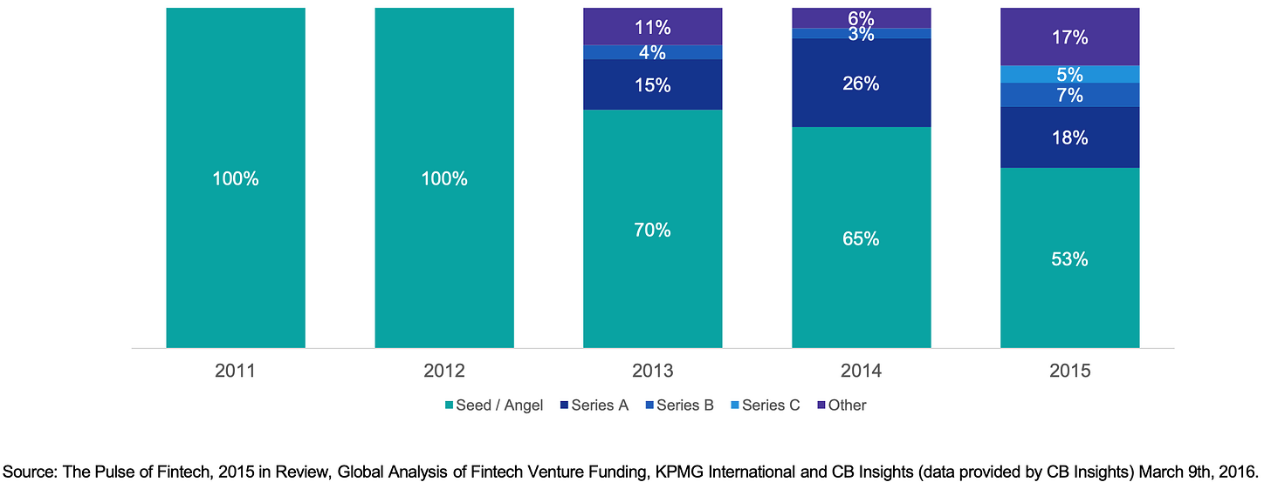

按年度划分的区块链和比特币交易份额(2011年 - 2015年)

2012年

比特币初创企业只获得了210万美元的投资。

2013年

重要的里程碑包括:

- Coinbase:单笔融资***大,由Andreessen Horowitz、Union Square Ventures和Ribbit Capital支持。Coinbase现在是一家上市公司,是比特币领域的关键参与者。

- 比特币中国:中国***大、***早的比特币交易所,从光速中国(Lightspeed China)获得500万美元融资。尽管这项投资***终失败了,但其仍然是中国早期加密历史的重要组成部分。

- Circle Internet Financial:Circle***初是一家比特币应用公司,从Breyer Capital和Accel Capital筹集了900万美元。Jeremy Allaire的目标是推广比特币的使用,类似于Skype或电子邮件。Circle后来因在2018年发行USDC而闻名。

投资和重大突破:

2013年风投总额:8800万美元,较上年大幅增长。

2013年的重大突破:

- 11月份,比特币价格***突破1000美元大关。

- 首台比特币ATM机在温哥华的Waves咖啡店推出。

- 比特币的挖矿算力从20 Th/s飙升***9000 Th/s。

值得关注的风投公司和项目:

- Union Square Ventures:投资了Protocol Labs、Dapper Labs、Arweave、Polygon、zkSync、Polychain和Multicoin Capital等重大项目。

- Ribbit Capital:活跃于早期行业投资,支持以太坊、AAVE和Arbitrum等项目。

2013年***大的5笔区块链初创企业融资

2014年

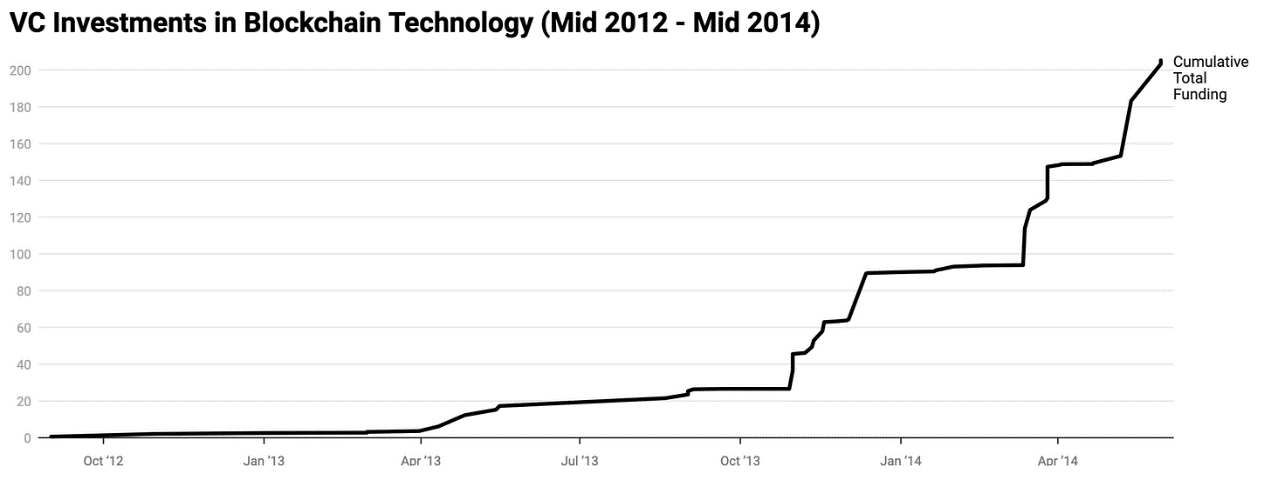

2014年6月,区块链行业融资额超过了2013年全年的总额,达到了3.14亿美元,比2013年的9,380万美元增长了3.3倍。

500 Startups成为***活跃的投资机构,与Boost VC、Plug and Play Technology Center和CrossCoin Ventures一起支持比特币应用公司。500 Startups***初专注于加密行业,后来转向早期投资。

对比特币应用的重大投资包括:

- Blockchain:3050万美元

- BitPay:3000万美元

- Blockstream:2100万美元

- Bitfury:2000万美元

比特币支付平台BitPay融资3000万美元,由Index Ventures领投,AME Cloud Ventures、Horizons Ventures和Felicis Ventures参与。

Blockstream专注于闪电网络,这是比特币支付的一项重大创新,并开发了c-lightning客户端和比特币侧链Liquid。

OKcoin(现为OKX)获得了1000万美元融资,投资者包括策源资本、Mandra Capital和venturelab。值得注意的是,策源的联合创始人冯波于2018年创立了Dragonfly Capital,该机构在随后的几年里推出了大量加密基金。

总体而言,2014年加密风险投资稳步增长。

2015年

尽管2015年比特币的价格从2013年的峰值回落,但区块链技术吸引了越来越多的资本和创业者兴趣。比特币初创公司的总融资额达到3.8亿美元。

主要融资包括:

- Coinbase:7500万美元C轮融资

- Circle:5000万美元C轮融资

- BitFury:2000万美元B轮融资

- Chain:3000万美元B轮融资 ,包括Visa和纳斯达克等战略投资者

Ripple Labs(前身为OpenCoin)在A轮融资中筹集了2800万美元,而21 Inc.从a16z、高通、思科和PayPal那里获得了1.16亿美元。

来自加拿大的OMERS Ventures宣布了投资区块链的计划,展现出机构的兴趣日益浓厚。值得注意的活跃风投公司包括a16z、Union Square Ventures、Ribbit Capital、Boost VC和DCG。

2015年的投资活动突显出,尽管市场处于熊市,但资本市场的参与度仍在继续。

2016年

随着金融科技投资的减少,加密市场的风险投资有所下降。根据CB Insights数据,比特币和区块链初创公司的融资活动比2015年下降了27%,回到了2014年的水平。

尽管投资活动有所减少,但总融资额达到5.5亿美元,主要投资于较为成熟的公司。重大融资包括:

- Circle:6000万美元D轮融资

- Digital Asset Holdings:6000万美元A轮融资

- Ripple:5500万美元B轮融资

- Blockstream:5500万美元A轮融资

Circle从比特币交易服务转向汇款和支付服务,为其稳定币铺平了道路。由Coinbase前员工Carlson-Wee创立的Polychain Capital,在a16z、Union Square Ventures和红杉资本的支持下,为其第三只风险基金筹集了7.5亿美元。

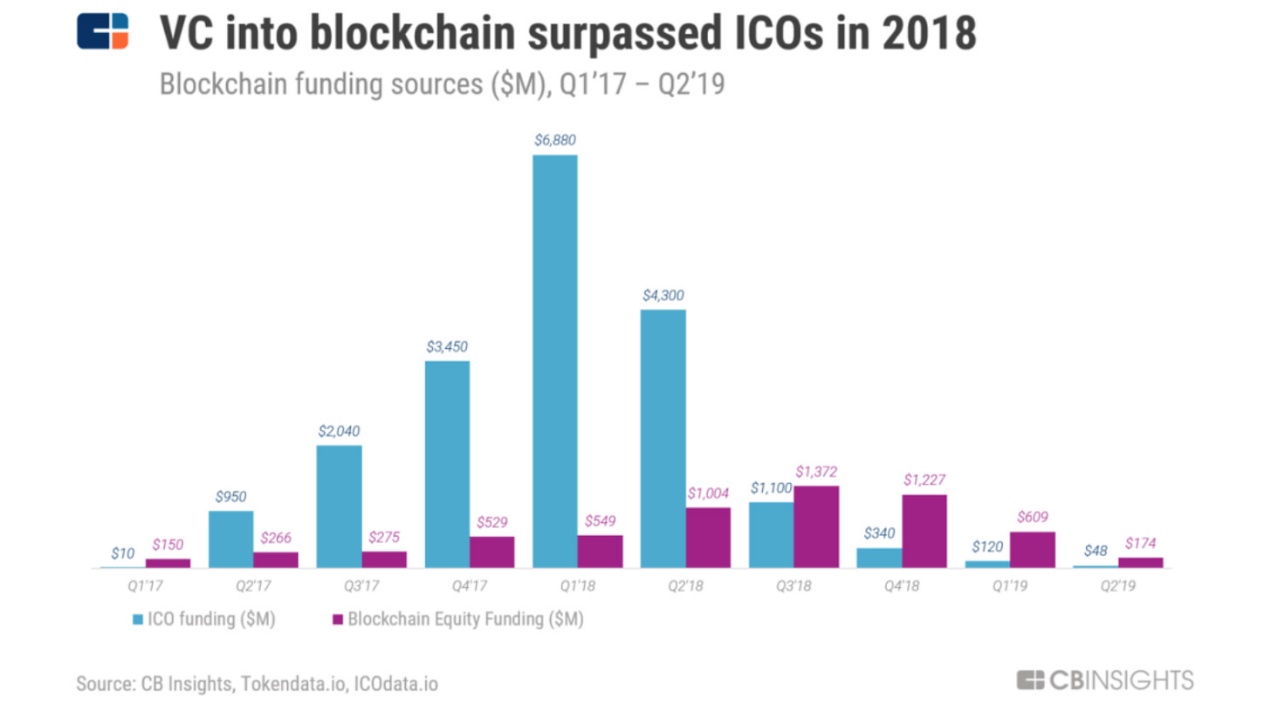

2016年,基于ICO的项目融资开始增长,The DAO筹集了1.5亿美元,标志着ICO热潮的开始。

2017年

流动性投资

在ICO热潮和对代币化资产的兴趣的推动下,2017-2018年左右,流动性投资的风投格局开始形成。由Olaf Carlson-Wee于2016年创立的Polychain Capital和由Naval Ravikant共同创立的MetaStable Capital等先锋基金,专注于代币而非股权。Pantera Capital于2017年推出了ICO基金,目标是ICO和代币项目,而Blockchain Capital推出了BCAP代币,这是一种代表其基金份额的证券代币。由Kyle Samani和Tushar Jain于2017年创立的Multicoin Capital和由前Coinbase员工Nick Tomaino领导的1confirmation也强调了代币投资。Amentum Investment Management于2017年加入,专注于通过区块链和代币经济投资进行长期资本增值。这些基金认识到代币化资产的潜力,从传统的股权模式转向流动性强的代币策略。

2017年,区块链行业经历了狂热与监管并存的时期,以太坊ERC-20协议引发ICO热潮,但监管导致加密行业进入长期熊市。

ICO与VC的表现:

- 2017年***季度:19个ICO筹集了2100万美元。

- 2017年第四季度:超过500个ICO筹集了近30亿美元。

- 2017年全年:ICO在近800个项目中筹集了50亿美元,是215笔交易中10亿美元VC投资的5倍。

值得关注的ICO项目:

- Filecoin:2.57亿美元

- Tezos:2.32亿美元

- Bancor:1.523亿美元

- Polkadot:1.4亿美元

- Quoine:1.05亿美元

Union Square Ventures和Blockchain Capital等机构被快速回报所吸引,也参与了ICO。

地理分布:

- 欧盟:占ICO的40%,融资17.6亿美元。

- 北美:融资10.76亿美元。

监管政策出台后,中国的风投公司转移到了香港和新加坡等地区。由于监管压力和不可持续的商业模式,ICO泡沫破裂。

2018年

ICO活动持续到2018年,***季度有400多个项目筹集了33亿美元。CoinSchedule报告称,2018年全球有1253个ICO项目,筹集了78亿美元。

***大的ICO项目:

- EOS:融资超40亿美元。

- Telegram:两轮融资17亿美元,但该项目后来被放弃。

- Petro:委内瑞拉政府筹集了7.4亿美元,但***终未能成功。

- Basis:筹集了1.3亿美元,不过该项目后来陷入了困境。

VC股权融资:

- 比特大陆:B轮融资4亿美元,获红衫资本投资;Pre-IPO融资10亿美元,获腾讯、软银和中金公司投资。

- 风险投资总额:42.6亿美元。

主要进展:

- Coinbase推出了Coinbase Ventures。

- Paradigm由Coinbase联合创始人Fred Ehrsam和Matt Huang创立。

- A16z为其加密基金筹集了3亿美元,投资于CryptoKitties和Dfinity等项目。

- 富达推出了加密货币机构平台。

2018年出现了各种“区块链+”应用,其中许多仍处于概念阶段,为未来的创新奠定了基础。

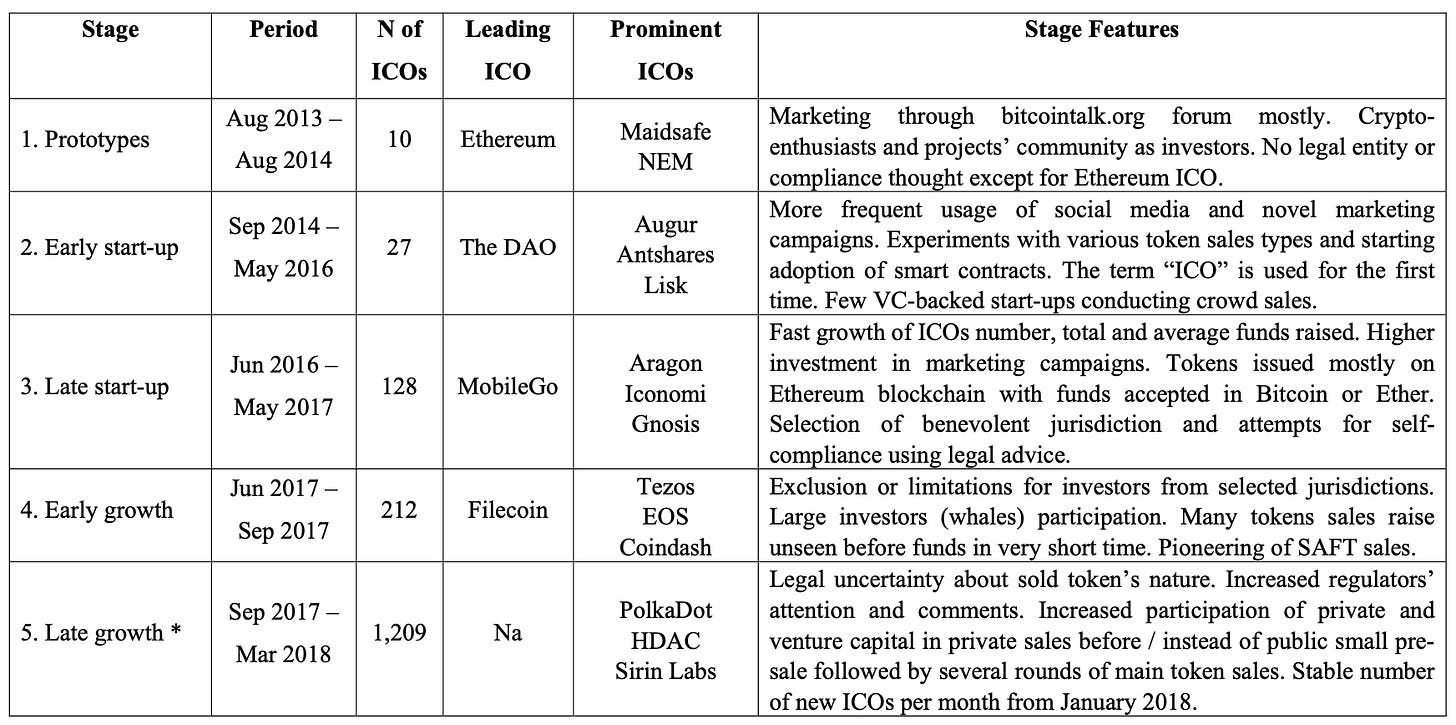

2013-2018年ICO的演变

进行ICO还是不进行ICO的实证分析

- 总样本 (N=316):14.9% - 在分析的316个ICO中,14.9%在推出之前就获得了VC支持,这意味着大约七分之一的ICO在代币销售之前获得了VC支持。

- 资金不足(未达到***低融资目标)(N=43):0.0% - 所有资金不足的ICO均未获得过VC支持,这表明缺乏VC支持与未能达到***低融资目标之间可能存在联系。

- 资金充足(达到***低融资目标)(N=89):9.7% - 在资金充足的ICO中,9.7%获得了过VC支持,这表明近十分之一的成功ICO得到了VC的支持。

- 均值差异(平均融资目标-***低融资目标):9.7% - 与资金不足的ICO相比,获得VC支持的资金充足的ICO比例显著更高,这凸显了VC支持对融资成功的积极影响。

2013年***2018年期间,Union Square Ventures和Andreessen Horowitz的股权投资

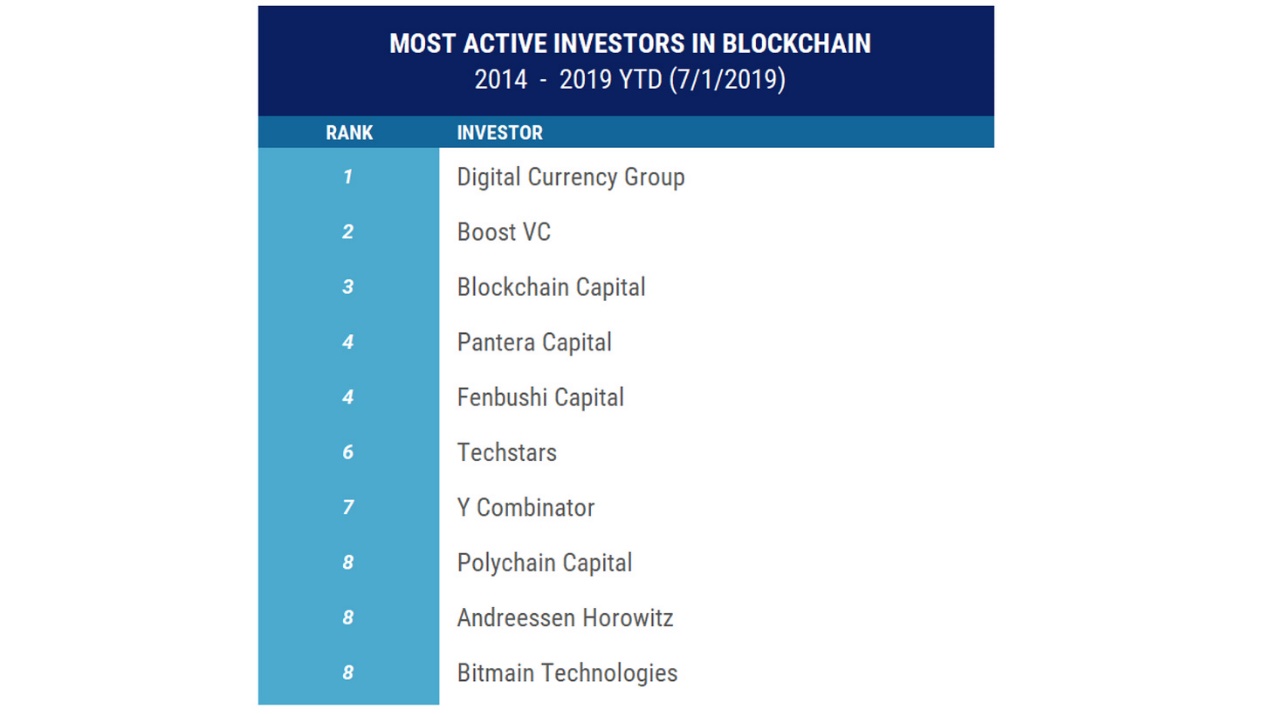

2014 - 2019年***活跃的投资者名单

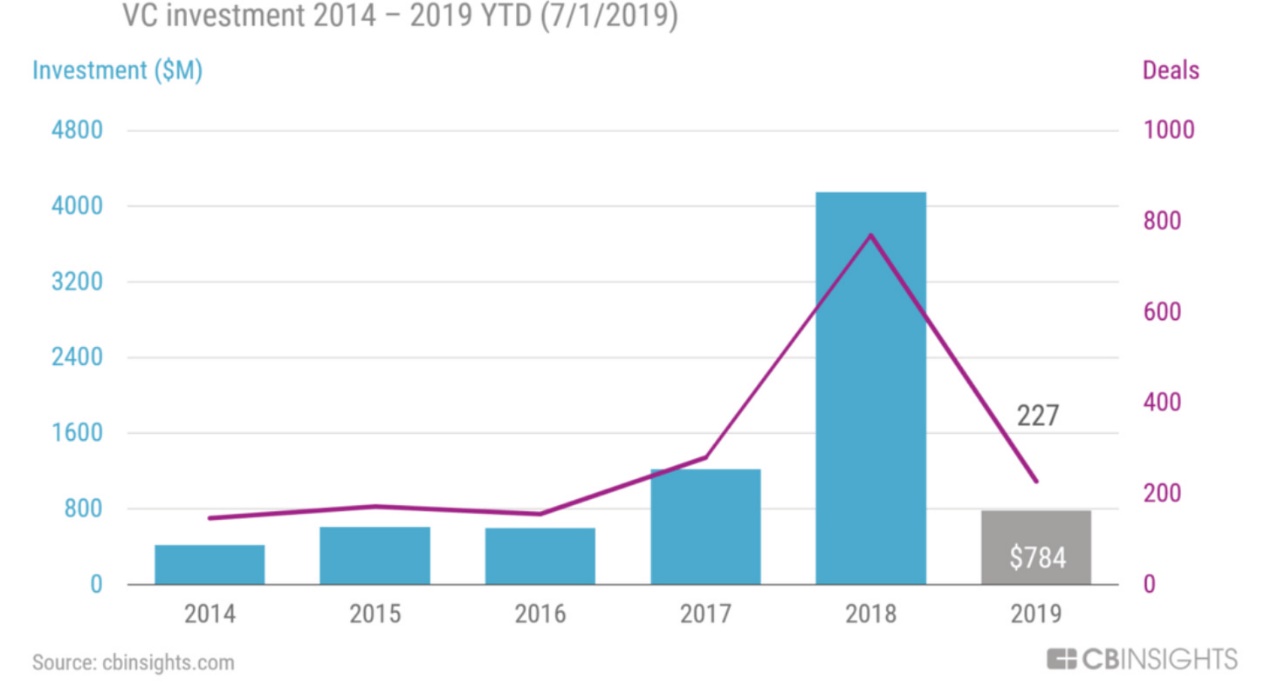

2019年:后ICO的繁荣时代

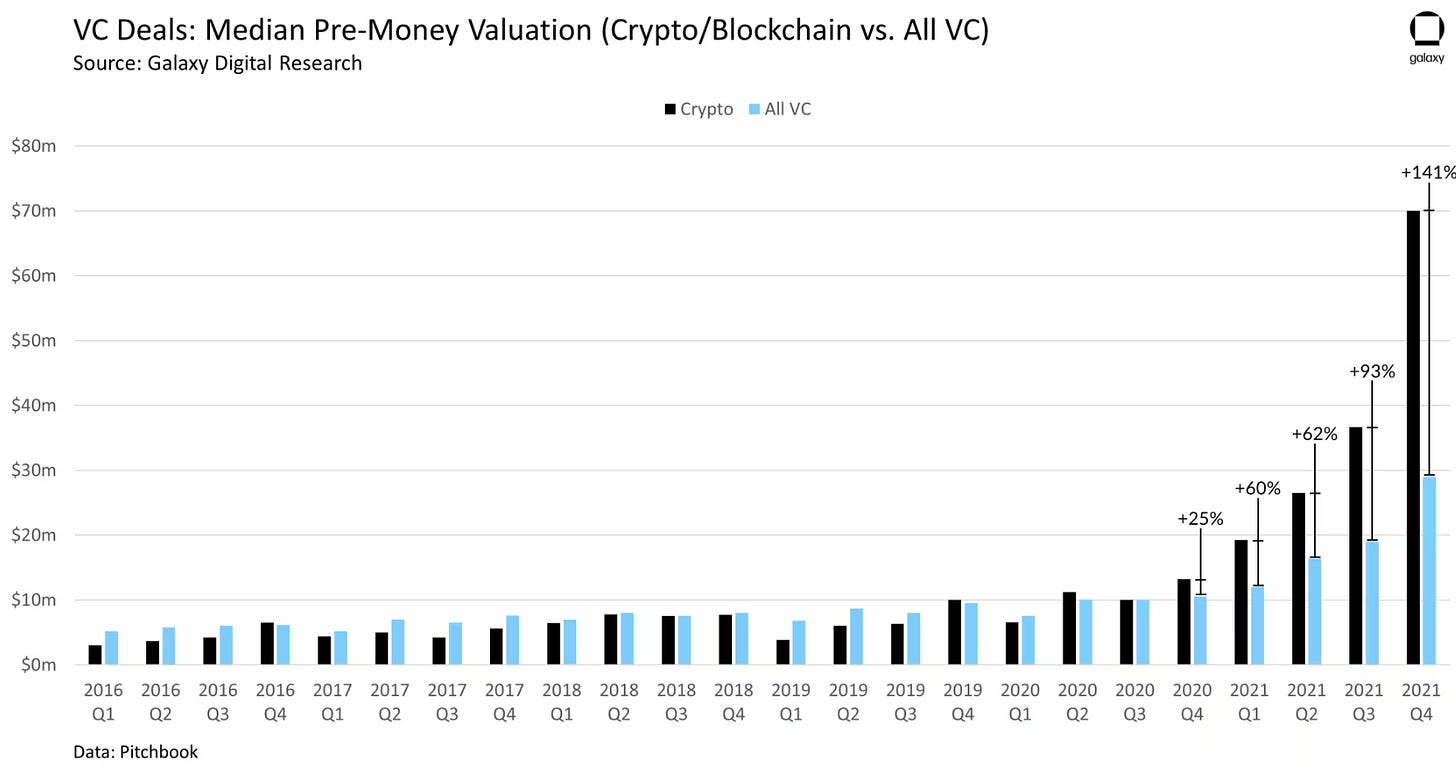

2019年,区块链交易环境在2018年激增之后趋于稳定,共有622笔交易,总额为27.5亿美元,高于2017年的322笔交易,总额12.8亿美元。区块链在VC交易中的份额从2017年的1.5%上升***2.8%,而种子轮和早期区块链交易从1.8%上升***3.6%。区块链交易的早期估值中值为1250万美元,比所有投资的中值1600万美元低22%。

区块链交易的重点发生了变化,2019年有68%的投资被归类为金融科技,低于2017年的76%,表明除了“加密货币”之外还有更广泛的应用。北美占区块链交易的45.3%,亚洲占26.8%,反映出全球分布更加广泛。

2019年,区块链占全球创业投资的2.8%,占总资本的1.1%,而2018年这一比例分别为3.6%和2.7%。交易估值中值从2018年的1660万美元降***2019年的1300万美元。值得注意的非加密区块链公司包括Securitize、Figure、PeerNova和Spring Labs。

CB Insights报告称,2019年全球区块链投资交易为806笔,而2018年为822笔,投资规模下降27.9%,***42.6亿美元。Zeroone Finance认为,Digital Currency Group是2019年***活跃的区块链投资者,共进行了14次投资,其次是Collins Capital、Coinbase Ventures和Fenbushi Capital。

2019年的投资机构专注于数字货币交易所、游戏、数字钱包、数字资产管理、智能合约和DeFi。在澳大利亚证券交易所上市的香港手机游戏开发商Animoca Brands在区块链游戏领域占据了重要地位。FTX是在Alameda Research的大力支持下成立的。

2019年,全球区块链投资热情大幅下降,传统机构变得更加谨慎。投资机构在熊市中的表现表明了其严谨的态度。

2020年 - 2021 年:融资额再度增长并激增

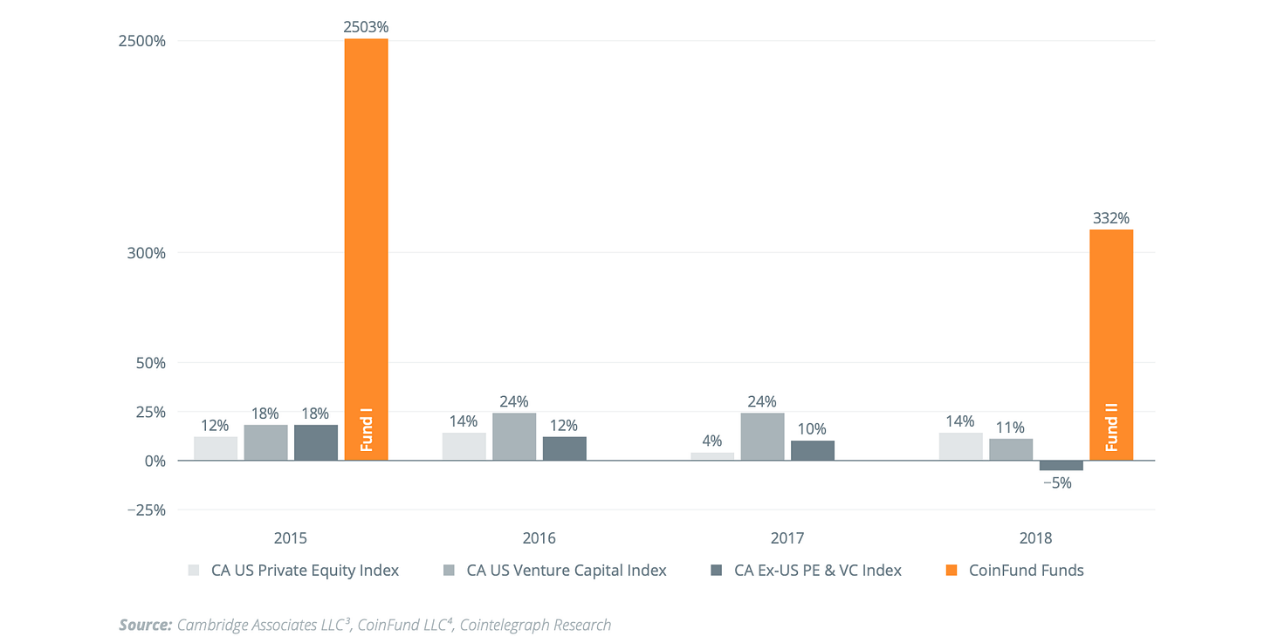

2020年,受高回报潜力的推动,区块链风险资本成为全球私募股权市场的重要组成部分。自2012年以来,942名风险投资家投资了2700多笔涉及区块链创业公司的交易。***区块链VC基金的表现一直优于传统VC基金和更广泛的科技行业。

区块链私募股权表现优于传统私募股权(自2013 - 2020年IRR基金成立以来)

尽管区块链私募股权很重要,但它在全球风险投资市场中所占的比例不到1%,在2017年加密牛市期间,约达到了2%。

总体而言,区块链风投表现出韧性,在市场低迷时期表现良好。其高回报潜力和多元化优势使其成为投资者的一个有吸引力的选择。

2020年,DeFi开始受到广泛关注。根据PANews旗下PAData数据,加密行业的总投资和融资额约为35.66亿美元,与2019年的数字相当。DeFi项目获得2.78亿美元,占总额的7.8%。尽管数额相对较小,但DeFi的融资数量***多,在披露的407个项目中,超过四分之一与DeFi相关。这表明人们对这种新型加密原生项目的兴趣越来越大。

突出的DeFi应用在2020年吸引了大量投资。Uniswap完成了1100万美元的A轮融资,1inch获得了280万美元的种子资金,借贷平台AAVE在A轮融资中筹集了2500万美元。全年,DeFi锁仓规模增长了近2100%,独立地址数增长了10倍。虽然与未来的数据相比,这些数字似乎并不大,但“DeFi之夏”标志着一个重要的转折点。

值得注意的是,原生区块链VC机构对行业应用项目(尤其是DeFi)表现出了偏好,采用了更激进、风险更高的方法。各机构的投资策略各不相同。PAData报告称,2020年有700多家机构和个人投资了区块链项目,其中NGC Ventures是***活跃的投资者,其次是Coinbase Ventures和Alameda Research。

2021年

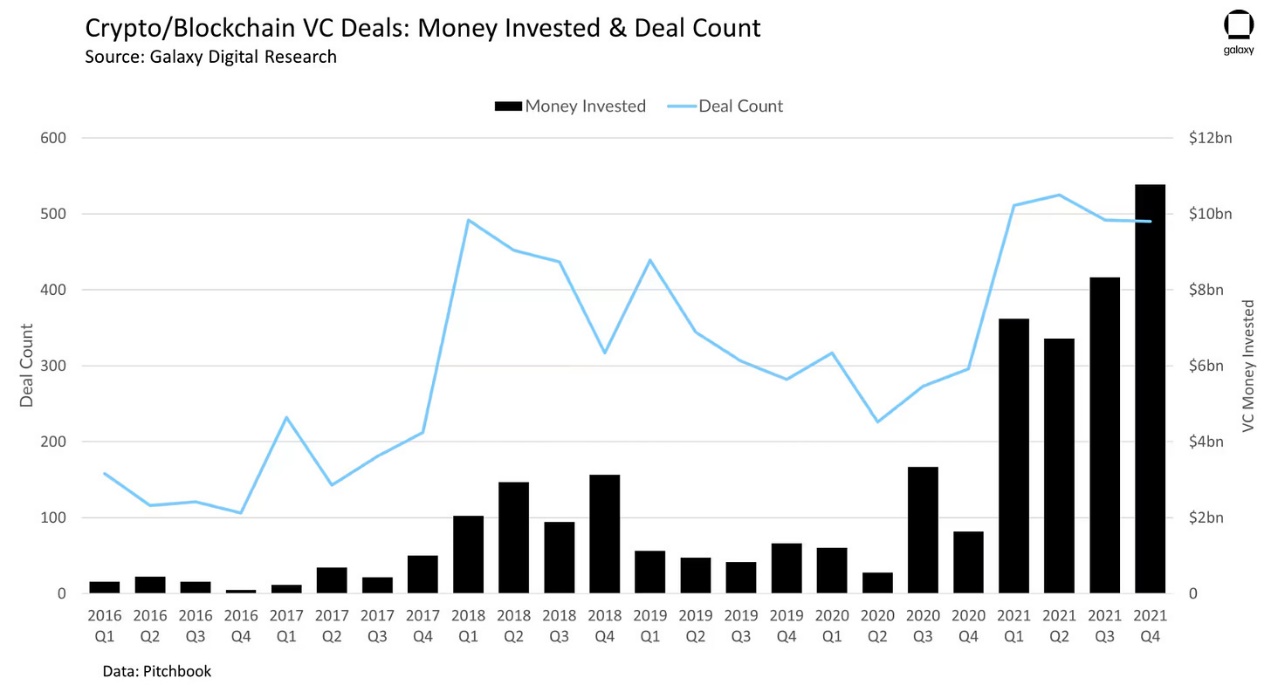

随着区块链技术的进步,全球VC机构越来越认识到区块链的重要性,特别是随着Metaverse和Web3等概念的出现。2021年,区块链初创公司获得了大约330亿美元的融资,这是有史以来***高的一年。根据普华永道数据,2021年加密行业的项目平均融资额达2630万美元。

区块链风险投资交易数量在2021年也创下历史新高,超过2000笔交易,是2020年的两倍。后期融资的频率增加,导致65家初创公司的估值达到或超过10亿美元,反映了加密市场从小众市场向主流市场的转变。

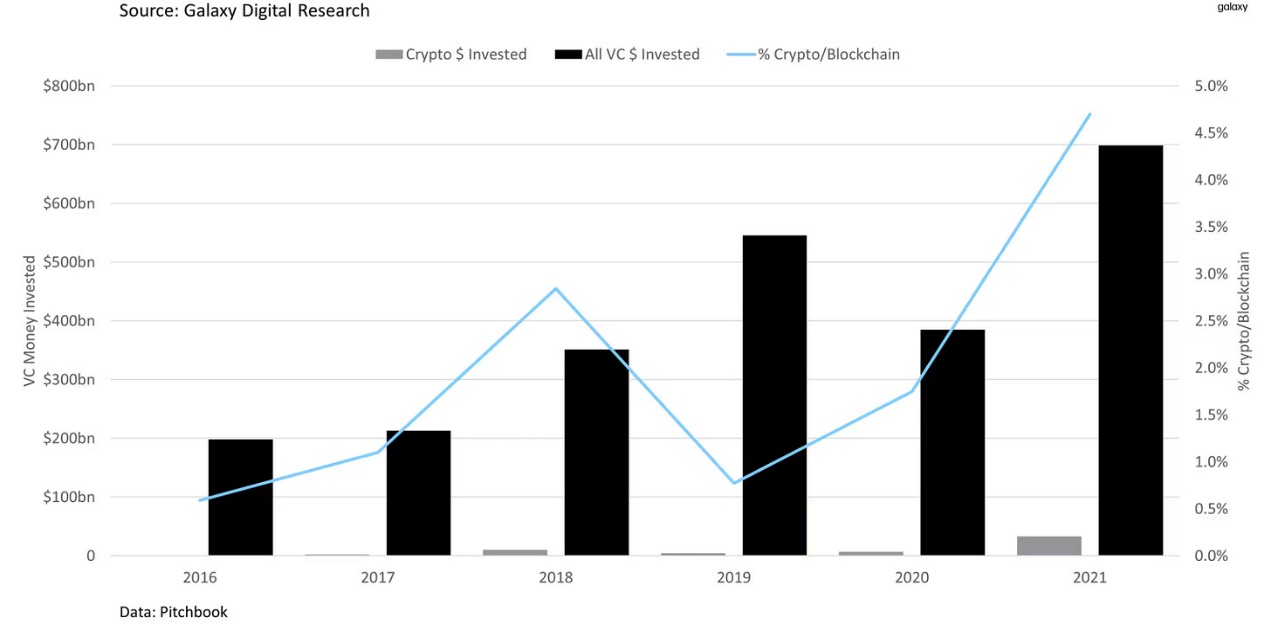

VC投资于加密/区块链 vs 总投资

Galaxy统计显示,2021年全球区块链VC机构近500家,基金数量和规模均达到历史***高水平。摩根士丹利(Morgan Stanley)、老虎环球(Tiger Global)、红杉资本(Sequoia Capital)、三星(Samsung)和高盛(Goldman Sachs)等主要机构通过后期股权投资进入区块链市场,为市场带来了充足的资金。

2021年,加密领域经历了大量新用户和投资的涌入:

据Gemini数据,主要加密地区近一半的用户于2021年开始投资。

新用户占比:

- 拉丁美洲占46%

- 亚太地区占45%

- 欧洲占40%

- 美国占44%

这种涌入为加密应用程序的增长和发展奠定了坚实的用户基础。

主要投资:

2021年7月,FTX宣布以180亿美元的估值完成9亿美元的B轮融资,这是加密历史上***大的私募股权融资。本轮融资涉及60家投资机构,包括软银集团、红杉资本、Lightspeed Venture Capital等。

活跃投资者:

Coinbase Ventures是2021年***活跃的区块链投资机构。4月在美国上市后,该机构投资了68家区块链初创公司。在上市之前,Coinbase在13轮融资中筹集了近5.47亿美元。其他值得注意的投资者包括:AU21 Capital(总部位于中国),投资了51家公司,a16z投资了48家公司。

风险投资:

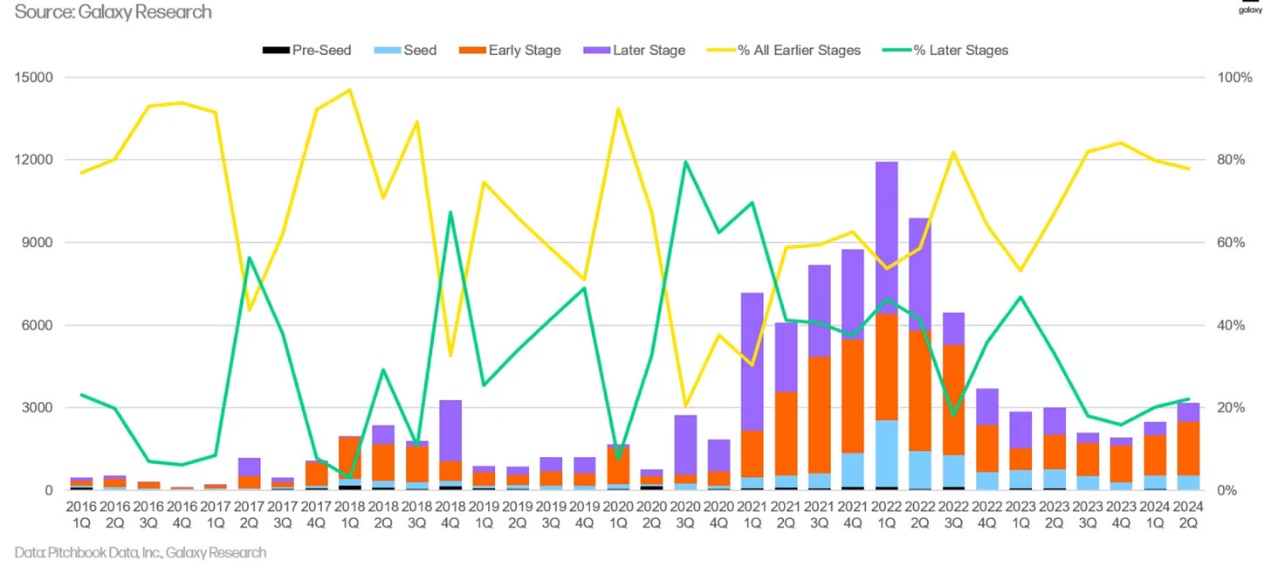

在2021年第四季度,投资额超过105亿美元,使加密货币和区块链领域的风险资本投资总额达到338亿美元的历史新高,占当年风险资本投资总额的4.7%。这一年的交易数量也是***多的,总计2018笔,几乎是2020年的两倍,超过了2019年1698笔的前纪录。

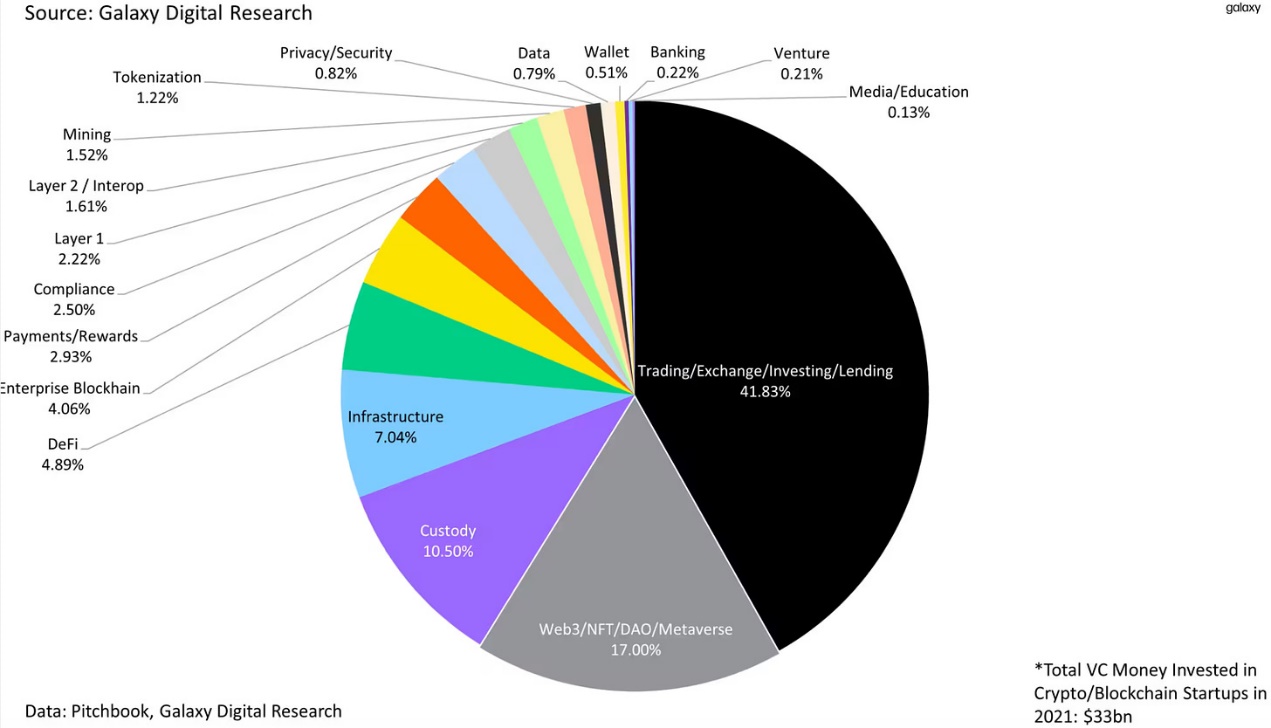

2021年VC资金在加密货币/区块链领域的投资情况(按类别)

在VC对加密货币和区块链创业生态系统的338亿美元投资中,***大的一部分流向了提供交易、投资、兑换和借贷服务的公司,获得了超过138亿美元(41.83%)。越来越多的VC投资于Web3公司,包括那些开发NFT、DAO和元宇宙工具、基础设施和游戏的公司,占总投资的17%。

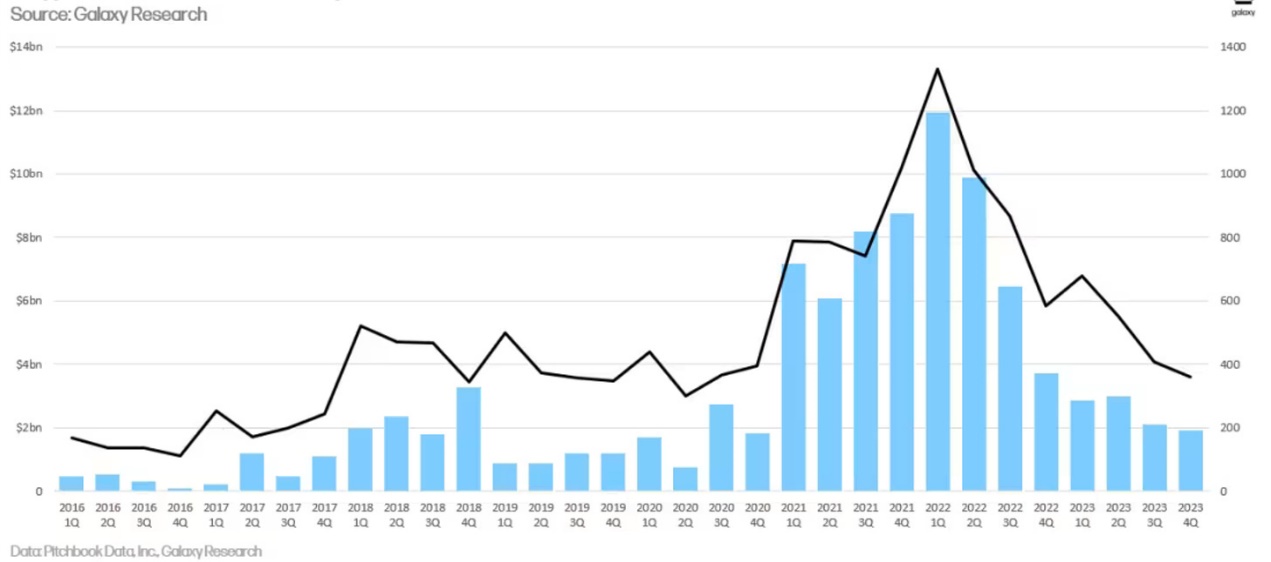

2022年和2023年:VC投资大幅下降

2022年

投资概况:

- VC向加密货币和区块链初创公司投资了超300亿美元,几乎与2021年的310亿美元持平。

- 投资在上半年达到顶峰,第三季度和第四季度大幅下降。

- 2022年第四季度的交易数量和资本投资是两年来***低的。

- 投资FTX的知名风投公司面临重大损失。红杉资本将其2亿美元的投资减记为零,淡马锡持有的价值3.2亿美元的FTX股份也变得“一文不值”。

趋势:

- 后期阶段的公司获得了更大的资本份额,而种子前的投资继续减少。

- Web3在交易数量上领先,但交易和投资平台筹集的资金***多。

- 交易规模和估值中值处于2021年***季度以来的***低水平。

VC融资:

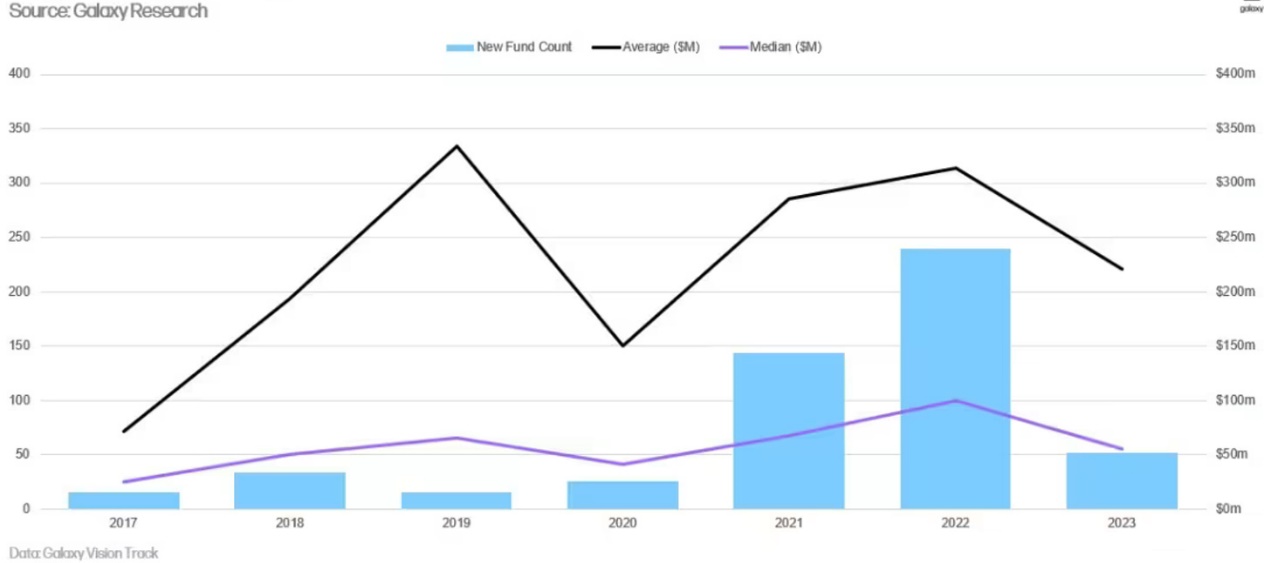

- 2022年是加密VC融资额***高的一年,超330亿美元,尽管第四季度筹集的金额是2021年***季度以来***小的。

- 平均基金规模有所增加,募集的基金超过200只,平均每只基金规模超1.6亿美元。

2023年

投资概况:

(WEEX交易所官网:www.weex.com)- 加密VC投资大幅下滑,与前两年相比,投资额仅占三分之一。

- 交易数量和投资资本每个季度都持续创下新低。

趋势:

- 早期阶段的公司占据了交易的大多数,下半年种子前交易的份额有所下降。

- 估值和交易规模跌***2020年第四季度以来的***低水平。

- 交易公司筹集的资金***多,其次是Layer2和互操作性以及Web3。

VC融资:

- 由于宏观经济状况和加密市场的动荡,融资面临挑战。

加密VC筹款基金规模

- 2023年新加密VC基金成立数量是2020年以来***少的,平均基金规模下降了30%,基金规模中位数下降了45%。

2022年和2023年兴趣和投资明显下降,2023年下降尤其显著。尽管如此,Web3在交易数量上仍然领先,而交易平台在融资方面占据主导地位。尽管面临监管挑战,但美国仍然是加密初创企业生态系统的主导者。此外,宏观经济和市场动荡给创始人和投资者创造了一个艰难的环境,融资面临重大挑战。

2024年:VC现状

2024年***季度和第二季度的风险投资格局已在之前的文章中详细介绍。此处仅重点介绍下图中可见的内容,这是自2021年***季度末以来的持续趋势,早期投资明显超过后期投资。

相关阅读:2024年第二季度Web3投资研究报告

WEEX唯客交易所是全球交易深度***好的合约交易所之一,位居CMC交易所流动性排名前五,订单厚度、价差领先同行,微秒级撮合,零滑点、零插针,***大程度降低交易成本及流动性风险,让用户面对极端行情也能丝滑成交。

WEEX交易所宣布将于今夏上线其全球生态激励通证WEEX Token(WXT)。WXT被设计为WEEX交易所生态系统的基石,作为动态激励机制,主要用于激励WEEX交易平台社区的合作伙伴、贡献者、先驱和活跃成员。

WXT总供应量100亿枚,初始流通量39亿枚,WEEX交易平台投资者保护基金、WXT生态基金各持有15%,15%用于持币激励,5%面向代理、渠道等合作伙伴私募,其余50%将全部用于WEEX交易所生态激励,包括:团队激励(20%)、活动拉新(15%)、品牌建设/KOL合作(15%)。WEEX Token是一种实用型代币,规划了丰富的使用场景和赋能机制,包括:Launchpad、近10项持有者专属权益,以及回购销毁通缩机制等。

据悉,WXT仅开放代理、渠道等合作伙伴折扣认购,未来零售投资者可通过新用户注册、交易挖矿、参与平台活动等方式获得WXT奖励。

点此注册 WEEX 账户,领取 1050 USDT 新用户奖励

WEEX官网:weex.com

WXT专区:weex.com/wxt

你也可以在 CMC|Coingecko|非小号|X (Twitter)|中文 X (Twitter)|Youtube|Facebook|Linkedin|微博 上关注我们,***时间获取更多投资资讯和空投福利。

在线咨询:

WEEX华语社群:https://t.me/weex_group

WEEX英文社群:https://t.me/Weex_Global

还没有评论,来说两句吧...